Jak długo możesz żyć ze swoich oszczędności?

Nie pozwól sobie na zmarnowanie swojego kapitału

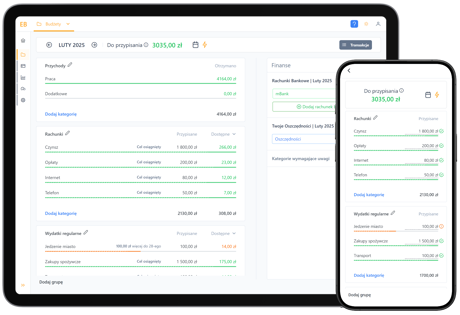

Nasza aplikacja pozwoli Ci w łatwy sposób śledzić i zarządzać pieniędzmi

Najczęściej zadawane pytania

Życie z kapitału to sposób na życie, w którym główne źródło dochodów pochodzi z inwestycji, a nie z tradycyjnego zatrudnienia. W skrócie, zamiast pracować na etacie i otrzymywać pensję, twoje oszczędności i inwestycje pracują dla ciebie, przynosząc ci dochód w postaci odsetek, dywidend czy zysków kapitałowych. Jest to marzenie wielu osób, które chciałyby mieć więcej swobody i niezależności w swoim życiu.

Chociaż brzmi to kusząco, wymaga to odpowiedniego planowania, inwestowania i strategii zarządzania ryzykiem. Dlatego ważne jest, aby zrozumieć, jak to działa, zanim zdecydujesz się na taki krok.

Główne źródła dochodów dla osób żyjących z kapitału to: odsetki z kont oszczędnościowych i obligacji, dywidendy z akcji, zyski kapitałowe z sprzedaży nieruchomości czy innych inwestycji oraz dochody z inwestycji w przedsięwzięcia jak np. start-upy lub wynajem nieruchomości.

Choć te źródła dochodów mogą przynieść znaczne zyski, każde z nich wiąże się z określonymi ryzykami. Na przykład wartość akcji może spadać, co zmniejsza wartość inwestycji i dywidend. Nieruchomości mogą stracić na wartości lub przynieść niższy dochód z wynajmu. Ważne jest więc dywersyfikowanie inwestycji, aby zabezpieczyć się przed potencjalnymi stratami.

To jedno z najtrudniejszych pytań, na które nie ma jednoznacznej odpowiedzi, ponieważ wszystko zależy od indywidualnych potrzeb, stylu życia i oczekiwań w zakresie dochodów. Zasada "4%" sugeruje, że jeśli wydasz 4% swojego kapitału rocznie, istnieje duże prawdopodobieństwo, że kapitał ten będzie trwał przez całe życie.

Przykładowo, jeśli chciałbyś uzyskać roczny dochód w wysokości 40 000 zł, potrzebujesz kapitału w wysokości około 1 000 000 zł (zakładając, że wykorzystujesz tylko 4% rocznie). Oczywiście różne czynniki, takie jak inflacja, zmiany na rynku czy Twoje indywidualne decyzje inwestycyjne, mogą wpłynąć na tę sumę.

Najważniejsze ryzyko związane z życiem z kapitału to możliwość utraty części lub całości inwestycji. Rynki finansowe są z natury zmienne, a wartość inwestycji może wzrastać i spadać. Dlatego ważne jest, aby inwestować mądrze, dywersyfikować swoje inwestycje i być świadomym ryzyk.

Inne ryzyka to inflacja, która może erodować realną wartość Twoich inwestycji i oszczędności, oraz ryzyko długoterminowe związane ze zmianami gospodarczymi czy politycznymi, które mogą wpłynąć na rynki finansowe. Chociaż nie można unikać wszystkich ryzyk, można je minimalizować przez odpowiednie planowanie i strategie inwestycyjne.

Dywersyfikacja to kluczowy element zarządzania ryzykiem w inwestycjach. Polega to na rozproszeniu swojego kapitału po różnych rodzajach aktywów, takich jak akcje, obligacje, nieruchomości czy surowce. Jeśli jeden segment rynku doświadcza trudności, inne mogą się zachowywać lepiej, co pomaga złagodzić ogólne straty.

Dobrym pomysłem może być także inwestowanie w różnych regionach geograficznych czy branżach. Można to osiągnąć, inwestując w fundusze inwestycyjne lub ETFy, które oferują zdywersyfikowane portfele. Konsultacja z doradcą finansowym może pomóc w wyborze odpowiednich inwestycji dla Twojego profilu ryzyka i celów finansowych.

Podstawowa zasada dla tych, którzy chcą żyć z dochodów z kapitału, to inwestowanie w sposób rozważny i długoterminowy. Chociaż krótkoterminowe spekulacje mogą być kuszące, zwykle wiążą się z większym ryzykiem. Ważne jest, aby rozumieć różne instrumenty finansowe i ryzyka z nimi związane.

Kolejną zasadą jest regularne przeglądanie i dostosowywanie swojego portfela inwestycyjnego. Rynek, twoje cele finansowe i sytuacja życiowa mogą się zmieniać, więc ważne jest, aby Twoje inwestycje były dostosowane do aktualnych potrzeb. Ponadto ważne jest, aby nie inwestować pieniędzy, których nie możesz stracić, i unikać dźwigni finansowej, która może zwiększyć potencjalne straty.

Tak, istnieją strategie, które mają na celu zwiększenie dochodu z kapitału. Jednym z podejść jest inwestowanie w aktywa dywidendowe, takie jak akcje spółek wypłacających regularne dywidendy. Dywidendy te mogą stanowić stałe źródło dochodów, które może być reinwestowane lub wykorzystywane do codziennego życia.

Inna strategia polega na zastosowaniu podejścia "dochodowego", koncentrując się na inwestycjach, które generują bieżący dochód, takie jak obligacje czy nieruchomości na wynajem. W zależności od Twojego profilu ryzyka i celów inwestycyjnych możesz również rozważyć inwestowanie w alternatywne aktywa, takie jak fundusze hedgingowe, które mają na celu generowanie wysokich zwrotów niezależnie od warunków rynkowych.

Niektóre kraje oferują ulgi podatkowe lub korzyści społeczne dla inwestorów. Mogą to być ulgi podatkowe dla pewnych rodzajów inwestycji, zwolnienia od podatku dla pewnych grup wiekowych lub ulgi dla inwestycji w określone sektory gospodarki.

Jednym z najczęstszych błędów jest brak dywersyfikacji. Poleganie na jednym rodzaju inwestycji lub sektorze gospodarki może zwiększyć ryzyko straty. Inny częsty błąd to zbyt krótkoterminowe myślenie i podejmowanie decyzji inwestycyjnych opartych na emocjach lub chwilowych trendach rynkowych.

Nieodpowiednie planowanie podatkowe to kolejny błąd. Nieznajomość lub nieuwzględnienie obowiązków podatkowych może prowadzić do nieprzewidzianych kosztów i komplikacji. Ważne jest też, aby nie polegać wyłącznie na dochodach z kapitału i mieć pewien bufor finansowy na wypadek niespodziewanych wydatków czy zmian na rynku.

Inflacja odnosi się do wzrostu ogólnego poziomu cen w gospodarce, co prowadzi do spadku siły nabywczej pieniądza. Jeśli Twoje inwestycje nie przynoszą zwrotów przekraczających tempo inflacji, realna wartość Twojego kapitału i dochodu z niego może maleć.

Przykładowo, jeśli inflacja wynosi 3% rocznie, a twoje inwestycje przynoszą 5% zwrotu, realny zwrot po uwzględnieniu inflacji wynosi tylko 2%. Dlatego ważne jest, aby inwestować w aktywa, które mają potencjał przynoszenia wyższych zwrotów niż wskaźnik inflacji, aby chronić wartość swojego kapitału i utrzymać poziom życia.

Tak, istnieje kilka kluczowych różnic. Aktywa fizyczne, takie jak nieruchomości czy surowce (np. złoto), często postrzegane są jako bardziej stabilne w porównaniu do aktywów finansowych, takich jak akcje czy obligacje. W czasach kryzysu ekonomicznego, aktywa fizyczne mogą zachować wartość lepiej niż aktywa finansowe.

Jednak aktywa fizyczne, takie jak nieruchomości, wymagają również większej inwestycji początkowej, mogą wiązać się z dodatkowymi kosztami (np. utrzymanie, podatki) i mogą być mniej płynne niż aktywa finansowe. Aktywa finansowe, z kolei, mogą oferować wyższe potencjalne zwroty, ale wiążą się z większym ryzykiem. Wybór między nimi zależy od indywidualnych preferencji, sytuacji finansowej i apetytu na ryzyko.

Istnieje wiele narzędzi i zasobów dostępnych dla inwestorów. Kalkulatory inwestycyjne, platformy brokerskie, aplikacje śledzące portfel oraz analizy rynkowe to tylko niektóre z narzędzi, które mogą pomóc w zarządzaniu kapitałem i podejmowaniu informowanych decyzji.

Warto również korzystać z literatury branżowej, szkoleń online i seminariów, aby poszerzać swoją wiedzę i umiejętności. Wielu inwestorów korzysta także z doradców finansowych, którzy mogą dostarczyć indywidualne porady i pomóc w planowaniu inwestycyjnym.

Nie ma jednoznacznej odpowiedzi na to pytanie, ponieważ wszystko zależy od indywidualnych potrzeb i oczekiwań. Jednak większość ekspertów zgadza się, że trudno jest utrzymać się z bardzo niskiego kapitału, chyba że masz bardzo skromny styl życia. Jak wspomniano wcześniej, zasada "4%" sugeruje, żeby wydawać rocznie tylko 4% swojego kapitału.

Dlatego jeśli masz na przykład 100 000 zł kapitału, teoretycznie możesz na niego żyć, wydając rocznie 4 000 zł, ale w praktyce taka suma może nie wystarczyć na pokrycie wszystkich Twoich potrzeb. Dlatego ważne jest, aby dokładnie oszacować swoje potrzeby finansowe i planować odpowiednio.

Tak, istnieją liczne organizacje, kluby inwestycyjne oraz grupy wsparcia dla inwestorów. Takie grupy oferują możliwość wymiany doświadczeń, zdobywania wiedzy oraz budowania sieci kontaktów w branży.

W Polsce popularne są kluby inwestycyjne, które skupiają amatorów inwestowania i umożliwiają wspólne inwestowanie na giełdzie. Wiele organizacji finansowych oferuje także seminaria i szkolenia dla inwestorów. Warto poszukać lokalnych grup w swoim regionie lub korzystać z platform internetowych skupiających społeczność inwestorów.

Korzyści życia z kapitału to przede wszystkim większa niezależność finansowa, swoboda w planowaniu swojego czasu oraz potencjalnie wyższe dochody w porównaniu z tradycyjnym zatrudnieniem. Może to również przynieść satysfakcję z zarządzania własnymi finansami i budowania bogactwa.

Jednak życie z kapitału wiąże się też z wyzwaniami. Ryzyko straty kapitału, konieczność ciągłego monitorowania rynku i dostosowywania strategii inwestycyjnej, a także brak stałego, przewidywalnego dochodu to tylko niektóre z nich. W porównaniu z tradycyjnym zatrudnieniem, życie z kapitału wymaga większej odpowiedzialności, samodyscypliny i gotowości do zarządzania ryzykiem.

Niekoniecznie. Chociaż "życie z kapitału" może przynieść wystarczające dochody do codziennego życia, wiele osób decyduje się kontynuować pracę, choćby w niepełnym wymiarze godzin, aby zabezpieczyć się przed nieprzewidzianymi wydatkami czy zmianami na rynku.

Ponadto praca może przynieść inne korzyści, takie jak satysfakcja z wykonywania zawodu, możliwość nawiązywania kontaktów zawodowych czy korzystanie z benefitów pracowniczych. Dlatego ważne jest, aby indywidualnie ocenić swoją sytuację i zdecydować, czy chcesz całkowicie zrezygnować z pracy, czy połączyć pracę z zarządzaniem kapitałem.

Jeśli myślisz o życiu z kapitału, zacznij od dokładnej analizy swojej sytuacji finansowej i określenia swoich potrzeb i celów. Ustal, ile pieniędzy potrzebujesz, aby utrzymać pożądany styl życia i jakie źródła dochodów są dla Ciebie dostępne.

Następnie zastanów się nad swoją strategią inwestycyjną. Czy preferujesz bardziej konserwatywne inwestycje, czy jesteś gotów na większe ryzyko w zamian za potencjalnie wyższe zwroty? Rozważ konsultację z doradcą finansowym, który pomoże Ci w wyborze odpowiednich inwestycji i planowaniu finansowym.

Pamiętaj także o budowaniu bufora finansowego na wypadek niespodziewanych wydatków czy zmian na rynku oraz o ciągłym monitorowaniu swojego portfela inwestycyjnego i dostosowywaniu go do zmieniających się warunków.